Pruebas A/B

Las pruebas A/B son experimentos controlados realizados online para determinar cómo cada característica de un producto o webpage afecta el tráfico o disposición a pagar de potenciales clientes..

Empresas de software

Usted puede encontrar en este blog entradas referidas al mundo empresarial de las firmas de software, sus interrelaciones y panorama actual.

Marketing

Usted puede encontrar en este blog entradas referidas a Marketing en la red así como para empresas de software.

Seach Engine Optimization

Usted puede encontrar en este blog entradas referidas a como operan los SEO para optimizar su presencia en la red.

Internet

Usted puede encontrar en este blog entradas referidas a Marketing en la red así como para empresas de software.

Mostrando entradas con la etiqueta tamaño de mercado. Mostrar todas las entradas

Mostrando entradas con la etiqueta tamaño de mercado. Mostrar todas las entradas

miércoles, 23 de octubre de 2013

martes, 22 de octubre de 2013

viernes, 18 de octubre de 2013

Econ 101: Previsión de ventas

Previsión de ventas

Autor: Jim Riley

Previsión de ventas es un área difícil de la gestión. La mayoría de los gerentes creen que son buenos los pronósticos. Sin embargo, las previsiones hechas por lo general resultan estar equivocados! Los vendedores discuten sobre si el pronóstico de ventas es una ciencia o un arte. La respuesta corta es que es un poco de ambos.

Las empresas están obligadas a buscar con anticipación con el fin de planificar sus inversiones, lanzamiento de nuevos productos, decidir cuándo cerrar o retirar los productos y así sucesivamente. El proceso de previsión de ventas es crítica para la mayoría de las empresas. Las decisiones clave que se derivan de una previsión de ventas incluyen:

- Los niveles de empleo requeridos

- Mezcla promocional

- La inversión en capacidad instalada de producción

Hay dos tipos principales de predicción, que se pueden describir ampliamente como macro y micro:

Macro previsión se refiere a los mercados de predicción en total. Se trata de determinar el nivel actual de la demanda del mercado y teniendo en cuenta lo que sucederá con la demanda del mercado en el futuro.

Micro previsión se refiere a la previsión detallada de venta de la unidad. Se trata de determinar la cuota de mercado de un producto en una industria en particular y teniendo en cuenta lo que va a pasar con esa cuota de mercado en el futuro.

La selección de qué tipo de predicción a utilizar depende de varios factores:

Por ejemplo, considere el mercado masivo de paquetes turísticos del Reino Unido para vacaciones en el extranjero. ¿Cuál es la demanda del mercado?

Usando la definición anterior, la demanda del mercado se puede definir como:

Por ejemplo, la demanda del mercado podría calcularse de la siguiente manera:

Número de clientes en el Reino Unido: 17,5 millones por año calendario

Precio medio de venta por vacaciones: £ 450

Estimación de la demanda del mercado: 7.9 millones de libras esterlinas (clientes x precio medio)

La segunda etapa en el pronóstico es estimar la demanda de la compañía

La demanda de la empresa es parte de la demanda de mercado de la empresa.

Esto se puede expresar como una fórmula:

Demanda de la empresa = demanda del mercado x cuota de mercado de la empresa

Por ejemplo, tomando el ejemplo mercado de los viajes combinados, la demanda de las empresas de First Choice Holidays en este mercado se puede calcular de la siguiente manera:

Demanda de First Choice Holidays = 7,9 millones de libras x 15 % la cuota de mercado = 1,2 millones de libras esterlinas

La cuota de demanda del mercado de una empresa depende de cómo sus productos, servicios, precios, marcas, etcétera, son percibidos con respecto a los competidores. Todas las cosas en igualdad de condiciones, la cuota de mercado de la compañía dependerá del tamaño y la eficacia de su gasto en marketing en relación a los competidores.

El tercer paso es entonces el desarrollo de la previsión de ventas

El pronóstico de ventas es el nivel esperado de ventas de la compañía sobre la base de un plan de marketing elegido y un entorno de marketing asumido.

Tenga en cuenta que la previsión de ventas no es necesariamente lo mismo que un "objetivo de ventas" o un "presupuesto de ventas."

Un objetivo de ventas (o target) se establece para la fuerza de ventas como una manera de definir y fomentar los esfuerzos de ventas. Los objetivos de ventas se establecen a menudo alguna forma mayores que las ventas estimadas para "estirar" los esfuerzos de la fuerza de ventas.

Un presupuesto de ventas es una estimación más conservadora del volumen previsto de ventas. Se utiliza principalmente para la fabricación actual de compra, la producción y las decisiones de liquidez. Los presupuestos de ventas deben tener en cuenta los riesgos que implica la previsión de ventas. Son, por lo tanto, en general más baja que la previsión de ventas.

Como punto de partida para la estimación de la demanda del mercado, la empresa necesita conocer las ventas reales de la industria que tienen lugar en el mercado. Esto implica identificar sus competidores y estimar sus ventas.

Una asociación comercial de la industria a menudo reunir y publicar (a veces sólo a los miembros) las ventas totales de la industria, aunque raramente lista de ventas de cada empresa por separado. Al utilizar esta información, cada empresa puede evaluar su desempeño en contra de todo el mercado.

Esta es una pieza importante del análisis. Digamos, por ejemplo, que la empresa A tiene unas ventas que están aumentando en un 10% por año. Sin embargo, se da cuenta de que las ventas globales de la industria están aumentando en un 15% por año. Esto debe significar que la empresa A está perdiendo cuota de mercado - su posición relativa en la industria.

Otra forma de estimar las ventas es comprar informes de una empresa de investigación de marketing, tales como AC Nielsen, Mintel, etc Estos suelen ser buenas fuentes de información para los mercados de consumo - donde las ventas al por menor pueden ser rastreados con gran detalle en el punto de venta. Estas fuentes son menos útiles en los mercados industriales, que por lo general dependen de los distribuidores.

Hasta el momento se han identificado cómo una empresa puede determinar la posición actual:

Demanda actual de la empresa = demanda del mercado actual x cuota de mercado actual

¿Cómo se pueden predecir la demanda futura del mercado y la demanda de la empresa?

Muy pocos productos o servicios que se prestan a la fácil predicción. Estos tienden a involucrar a un producto cuyo nivel o tendencia de las ventas absoluto es bastante constante y donde la competencia es inexistente (por ejemplo, los monopolios, como los servicios públicos) o estables (oligopolios puros). En la mayoría de los mercados, la demanda total y la demanda de las empresas no son estables - que hace buenos pronósticos de ventas un factor crítico de éxito.

Un método común de preparación de un pronóstico de ventas consta de tres etapas:

Las previsiones de ventas se pueden basar en tres tipos de información:

Hay muchas empresas de investigación de mercado que llevan a cabo las encuestas de intención de los clientes - y venden esta información a las empresas que necesitan los datos de ventas de la previsión del tiempo. El valor de una encuesta intención cliente aumenta cuando hay un número relativamente pequeño de clientes, el coste de llegar a ellos es pequeña, y tienen intenciones claras. Una forma alternativa de medir las intenciones de los clientes es tomar muestras de las opiniones de la fuerza de ventas o consultar a expertos de la industria

Muchas empresas preparan su pronóstico de ventas sobre la base de las ventas pasadas.

Análisis de series temporales consiste en romper las ventas realizadas en cuatro componentes:

Utilizando el análisis de series de tiempo para preparar un pronóstico de ventas efectiva requiere que la administración:

Autor: Jim Riley

Introducción

Previsión de ventas es un área difícil de la gestión. La mayoría de los gerentes creen que son buenos los pronósticos. Sin embargo, las previsiones hechas por lo general resultan estar equivocados! Los vendedores discuten sobre si el pronóstico de ventas es una ciencia o un arte. La respuesta corta es que es un poco de ambos.

Razones para realizar previsiones de ventas

Las empresas están obligadas a buscar con anticipación con el fin de planificar sus inversiones, lanzamiento de nuevos productos, decidir cuándo cerrar o retirar los productos y así sucesivamente. El proceso de previsión de ventas es crítica para la mayoría de las empresas. Las decisiones clave que se derivan de una previsión de ventas incluyen:

- Los niveles de empleo requeridos

- Mezcla promocional

- La inversión en capacidad instalada de producción

Tipos de previsión

Hay dos tipos principales de predicción, que se pueden describir ampliamente como macro y micro:

Macro previsión se refiere a los mercados de predicción en total. Se trata de determinar el nivel actual de la demanda del mercado y teniendo en cuenta lo que sucederá con la demanda del mercado en el futuro.

Micro previsión se refiere a la previsión detallada de venta de la unidad. Se trata de determinar la cuota de mercado de un producto en una industria en particular y teniendo en cuenta lo que va a pasar con esa cuota de mercado en el futuro.

La selección de qué tipo de predicción a utilizar depende de varios factores:

- El grado de exactitud requerido - si las decisiones que se deben hacer sobre la base de la previsión de ventas tienen altos riesgos asociados a ellos, entonces es lógico pensar que el pronóstico se debe preparar con la mayor precisión posible. Sin embargo, esto implica más costo

- La disponibilidad de los datos y la información - en algunos mercados hay una gran cantidad de información de ventas disponibles (por ejemplo, ropa al por menor, venta al por menor de alimentos, días de fiesta), y en otros es difícil de encontrar, hasta hoy en día, información confiable

- El horizonte de tiempo que el pronóstico de las ventas se destina a cubrir. Por ejemplo, estamos pronosticando ventas de próximas semanas, o estamos tratando de predecir qué va a pasar con el tamaño total del mercado en los próximos cinco años?

- La posición de los productos en su ciclo de vida. Por ejemplo, para los productos en la fase de "introducción" del ciclo de vida del producto, menor cantidad de datos e información de ventas pueden estar disponibles para que los productos en la fase de "madurez" en series de tiempo puede ser un método de pronóstico útil.

La creación de la previsión de ventas para un producto

La primera etapa en la creación de la previsión de ventas es para estimar la demanda del mercado.Definición:

La demanda del mercado de un producto es el volumen total que sería comprado por un grupo definido por el cliente, en una zona geográfica definida, en un período de tiempo definido, en un entorno de marketing dado. Esto se refiere a veces como la curva de demanda de mercado.Por ejemplo, considere el mercado masivo de paquetes turísticos del Reino Unido para vacaciones en el extranjero. ¿Cuál es la demanda del mercado?

Usando la definición anterior, la demanda del mercado se puede definir como:

- Un definido grupo de clientes: los clientes que compren un paquetes de vacaciones en avión

- Una definida área geográfica: Los clientes en el Reino Unido

- Un definido período de tiempo: Un año natural

- Un definido entorno de marketing: el gasto de consumo fuerte en el Reino Unido pero las vacaciones en el extranjero afectadas por las preocupaciones sobre el terrorismo internacional

Por ejemplo, la demanda del mercado podría calcularse de la siguiente manera:

Número de clientes en el Reino Unido: 17,5 millones por año calendario

Precio medio de venta por vacaciones: £ 450

Estimación de la demanda del mercado: 7.9 millones de libras esterlinas (clientes x precio medio)

La segunda etapa en el pronóstico es estimar la demanda de la compañía

La demanda de la empresa es parte de la demanda de mercado de la empresa.

Esto se puede expresar como una fórmula:

Demanda de la empresa = demanda del mercado x cuota de mercado de la empresa

Por ejemplo, tomando el ejemplo mercado de los viajes combinados, la demanda de las empresas de First Choice Holidays en este mercado se puede calcular de la siguiente manera:

Demanda de First Choice Holidays = 7,9 millones de libras x 15 % la cuota de mercado = 1,2 millones de libras esterlinas

La cuota de demanda del mercado de una empresa depende de cómo sus productos, servicios, precios, marcas, etcétera, son percibidos con respecto a los competidores. Todas las cosas en igualdad de condiciones, la cuota de mercado de la compañía dependerá del tamaño y la eficacia de su gasto en marketing en relación a los competidores.

El tercer paso es entonces el desarrollo de la previsión de ventas

El pronóstico de ventas es el nivel esperado de ventas de la compañía sobre la base de un plan de marketing elegido y un entorno de marketing asumido.

Tenga en cuenta que la previsión de ventas no es necesariamente lo mismo que un "objetivo de ventas" o un "presupuesto de ventas."

Un objetivo de ventas (o target) se establece para la fuerza de ventas como una manera de definir y fomentar los esfuerzos de ventas. Los objetivos de ventas se establecen a menudo alguna forma mayores que las ventas estimadas para "estirar" los esfuerzos de la fuerza de ventas.

Un presupuesto de ventas es una estimación más conservadora del volumen previsto de ventas. Se utiliza principalmente para la fabricación actual de compra, la producción y las decisiones de liquidez. Los presupuestos de ventas deben tener en cuenta los riesgos que implica la previsión de ventas. Son, por lo tanto, en general más baja que la previsión de ventas.

Obtención de información sobre la demanda existente en el mercado

Como punto de partida para la estimación de la demanda del mercado, la empresa necesita conocer las ventas reales de la industria que tienen lugar en el mercado. Esto implica identificar sus competidores y estimar sus ventas.

Una asociación comercial de la industria a menudo reunir y publicar (a veces sólo a los miembros) las ventas totales de la industria, aunque raramente lista de ventas de cada empresa por separado. Al utilizar esta información, cada empresa puede evaluar su desempeño en contra de todo el mercado.

Esta es una pieza importante del análisis. Digamos, por ejemplo, que la empresa A tiene unas ventas que están aumentando en un 10% por año. Sin embargo, se da cuenta de que las ventas globales de la industria están aumentando en un 15% por año. Esto debe significar que la empresa A está perdiendo cuota de mercado - su posición relativa en la industria.

Otra forma de estimar las ventas es comprar informes de una empresa de investigación de marketing, tales como AC Nielsen, Mintel, etc Estos suelen ser buenas fuentes de información para los mercados de consumo - donde las ventas al por menor pueden ser rastreados con gran detalle en el punto de venta. Estas fuentes son menos útiles en los mercados industriales, que por lo general dependen de los distribuidores.

Estimación de la demanda futura

Hasta el momento se han identificado cómo una empresa puede determinar la posición actual:

Demanda actual de la empresa = demanda del mercado actual x cuota de mercado actual

¿Cómo se pueden predecir la demanda futura del mercado y la demanda de la empresa?

Muy pocos productos o servicios que se prestan a la fácil predicción. Estos tienden a involucrar a un producto cuyo nivel o tendencia de las ventas absoluto es bastante constante y donde la competencia es inexistente (por ejemplo, los monopolios, como los servicios públicos) o estables (oligopolios puros). En la mayoría de los mercados, la demanda total y la demanda de las empresas no son estables - que hace buenos pronósticos de ventas un factor crítico de éxito.

Un método común de preparación de un pronóstico de ventas consta de tres etapas:

- Preparar una previsión macroeconómica - ¿qué pasará con la actividad económica global en las economías relevantes en los que el producto esté a la venta?.

- Preparar una proyección de ventas la industria - lo que va a pasar con las ventas totales de una industria basada en los aspectos que influyen en la previsión macroeconómica;

- Preparar un pronóstico de ventas de la compañía - sobre la base de lo que la gerencia espera que suceda a la cuota de mercado de la empresa

Las previsiones de ventas se pueden basar en tres tipos de información:

- Qué dicen los clientes acerca de sus intenciones de continuar la compra de productos en la industria

- Qué están haciendo los clientes en el mercado

- Qué han hecho los clientes en el pasado en el mercado

Hay muchas empresas de investigación de mercado que llevan a cabo las encuestas de intención de los clientes - y venden esta información a las empresas que necesitan los datos de ventas de la previsión del tiempo. El valor de una encuesta intención cliente aumenta cuando hay un número relativamente pequeño de clientes, el coste de llegar a ellos es pequeña, y tienen intenciones claras. Una forma alternativa de medir las intenciones de los clientes es tomar muestras de las opiniones de la fuerza de ventas o consultar a expertos de la industria

Análisis de Series de Tiempo

Muchas empresas preparan su pronóstico de ventas sobre la base de las ventas pasadas.

Análisis de series temporales consiste en romper las ventas realizadas en cuatro componentes:

- ¿La tendencia: las ventas están creciendo, están en "linea plana" o en decadencia?

- Factores estacionales o cíclicos. Las ventas se ven afectadas por los cambios en la actividad económica general (por ejemplo, el aumento de la renta disponible de los consumidores pueden llevar a un incremento en las ventas de productos en una industria en particular). Factores estacionales y cíclicos ocurren en un patrón regular;

- Eventos erráticos, que incluyen huelgas, los caprichos de la moda, miedos de guerra y otras perturbaciones en el mercado que necesitan ser aisladas a partir de datos de ventas anteriores con el fin de ser capaz de identificar el patrón más normal de las ventas

- Las respuestas: los resultados de las medidas concretas que se han tomado para aumentar las ventas (por ejemplo, una nueva campaña publicitaria)

Utilizando el análisis de series de tiempo para preparar un pronóstico de ventas efectiva requiere que la administración:

- Suavizar los factores irregulares (por ejemplo, mediante el uso de una media móvil)

- Ajuste por la variación estacional

- Identificar y estimar el efecto de las respuestas específicas de marketing

jueves, 5 de septiembre de 2013

Eligiendo el tamaño ideal para el emprendimiento

Picking the ideal market size for a startup

There may be some argument about this but I’ve read in a number of places that the fastest high-tech company to reach $1B in revenue was BEA Systems . How did they do it? They got big backers: a private equity firm called Warburg Pincus (incidentally, the firm behind Better Advertising , a company co-founded last year). BEA raised a lot of money. The first round was $26M. Upon launching they acquired several existing companies/products in quick succession: Information Management, Independence Technologies and Tuxedo. Later on they acquired WebLogic and many others. There is one other small detail: it was Bubble 1.0, the dawn of the Web. With all that cash, acquisitions and an environment where customers spent indiscriminately, it took them nearly six years to get to a $1B in revenue.

Look at it another way. Say your startup had $1M in revenue last year. It would take you five years of about 400% Y/Y growth to get to a billion. Well, you say, I don’t need to own the entire market, just be the gorilla. OK, to get to 30% of the market or $300M you’ll need over 300% Y/Y growth. To get “just” to $100M in five years takes 250% Y/Y growth starting from a million.

Statistically speaking, your startup is unlikely to grow this fast. And, statistically speaking, if you go about your business aiming to repeat the trajectories of outliers, such as BEA, you’ll end up in the dead pool .

The best early-stage entrepreneurs don’t care much about billion-dollar markets described by generic, fuzzy terms such as display advertising or consumer financial services. To them, such a market definition is an abstract notion, a vision to aim at, something to sell to investors and analysts. Investors and analysts love talking about multi-billion-dollar markets because it is easy to pontificate about the distant future using imprecise language. It requires but a vague understanding of technology, industry and customers.

What the best early stage entrepreneurs care deeply about are small, precisely-defined markets their companies can dominate. Very early on, they care about the one such market they will go after. They know that the antidote to being mediocre at many things is smart, pragmatic focus. In a startup, this automatically means not doing much and not caring much about a lot of things, such as the $123,456,789 of market opportunity your company is not going to go after this year while it’s tackling the precisely-defined market it cares about.

How big should your market be this year? Here is a simple way to guess at this:

- Take the important leadership metric (revenue, users, etc.) for your business.

- Decide where you want to drive this metric to in the next twelve months (M).

- Pick the smallest percentage (P) such that, if your company owned that much of the metric, you’d be the undisputed leader.

- The market size is about M/P.

For example, you are aiming at a monthly subscription run rate of $500K/mo in a year. In your market being the leader means owning 50% of the market. For your company to be doing $500K/mo ($6M/yr) in subscriptions with 50% market share, it must be operating in a market that is about $12M in a year.

Seems small, no? Just like any one gold mine may be small in proportion to the gold reserves in an entire mountain. More on this line of thinking in Geoffrey Moore ’s andSteve Blank ’s work.

What if you find (or think you have found) a much larger, homogeneous market where you have good product/market fit? Well, you can do one of three things:

- You can tighten your market definition. If you don’t know how to pick, make some hypotheses and test them. You are likely to find a sub-segment where you have lower cost of customer acquisition (COCA) and perhaps higher lifetime value (LTV) because of better product-market fit.

- You can consider ways of boosting the growth rate of the company, easing the critical constraints: hiring more people, raising more capital, partnering with or acquiring companies, etc. You’ll do this because you want to have a dominant share of this market.

- You can choose to not own a dominant share of the market. The question then is, who will?

sábado, 24 de agosto de 2013

Marketing: Diferenciar el mercado disponible del alcanzable

TAM y SAM, dos amigos a conocer

Primero vamos a ofrecer algunas definiciones acerca de TAM y SAM.

TAM - Mercado Total Disponible

Esta es su potencial total de mercado? decir que la cantidad máxima de ventas que podrían estar disponibles para todas las empresas de una industria (durante un período determinado de acuerdo con un determinado nivel de esfuerzo de marketing).

SAM - Dentro del mercado total, el mercado atendido es el mercado que va a ir después.

TAM La primera parte de la creación de un plan de marketing es averiguar el tamaño desu mercado. La categoría de mercado total se refiere generalmente como el TAM o de mercado total disponible.

SAM

La siguiente parte de un plan de marketing es averiguar el SAM o mercado disponible servido. Un producto en particular por lo general no puede cumplir con las especificaciones de 100% de la TAM, por lo que la cuota de mercado total de un producto posiblemente puede penetrar por lo general es menor que la de TAM (Es posible que una SAM para ser igual a un TAM, pero es inusual en productos técnicos).

Esto es cuando la segmentación de un mercado llega a ser útil para averiguar el SAM para su producto. Si su SAM es menor que la de TAM, se puede apuntar hacia las extensiones de producto. Al final, en lugar de un producto que sirve a toda la TAM, por lo general tendrá una serie de productos con diferentes SAMs que en conjunto sirven a toda la TAM.

La siguiente parte de un plan de marketing es averiguar el SAM o mercado disponible servido. Un producto en particular por lo general no puede cumplir con las especificaciones de 100% de la TAM, por lo que la cuota de mercado total de un producto posiblemente puede penetrar por lo general es menor que la de TAM (Es posible que una SAM para ser igual a un TAM, pero es inusual en productos técnicos).

Esto es cuando la segmentación de un mercado llega a ser útil para averiguar el SAM para su producto. Si su SAM es menor que la de TAM, se puede apuntar hacia las extensiones de producto. Al final, en lugar de un producto que sirve a toda la TAM, por lo general tendrá una serie de productos con diferentes SAMs que en conjunto sirven a toda la TAM.

Ejemplos:

Tomando cámaras para un ejemplo, el TAM de las personas que de vez en cuando quieren tomar una fotografía EE.UU. podría ser 250 millones. De ellos, los que están dispuestos a pasar años aprendiendo cómo usar su cámara podría ser sólo 100.000. Así que si mi nombre es Victor y yo puede hacer una cámara excelente que es complicado de aprender, mi SAM es sólo de 100.000. Supongamos que yo soy tan inteligente que podría diseñar un proceso de fabricación para construir esa cámara en literalmente cualquier costo que elija. Y supongamos también que mi meta de margen bruto es del 50%. Si construyo la cámara por $ 100 y lo vendo por $ 200, 100,000 de todos los fotógrafos profesionales van a comprar y mi ganancia será de $ 100 x 100.000 = $ 10.000.000. Como alternativa, digamos que también podía construir esa misma cámara por 1.000 dólares y lo venden por $ 2.000. Al precio más alto, sólo una cuarta parte de la SAM va a comprar para que mi ganancia será de $ 1.000 X 25.000 = 25.000.000 dólares. La opción es clara. La limitación es el tamaño de la SAM. Los $ 200 precio teórico habría colocado esta cámara al alcance presupuestario de 125 millones de personas (la mitad de la TAM), pero que no va a comprar debido a la curva de aprendizaje. En su lugar, van a comprar el 35mm apuntar y disparar con el flash pop-up. Debe definir claramente el mercado como la suma de sus partes. Estimar el tamaño de mercado total (en dólares, el número de clientes potenciales) (TAM = mercado total disponible). Ahora, debe determinar un subconjunto del mercado, SAM (disponible en el mercado servido), que su solución se dirige mejor que nadie más lo hace.

Tomando cámaras para un ejemplo, el TAM de las personas que de vez en cuando quieren tomar una fotografía EE.UU. podría ser 250 millones. De ellos, los que están dispuestos a pasar años aprendiendo cómo usar su cámara podría ser sólo 100.000. Así que si mi nombre es Victor y yo puede hacer una cámara excelente que es complicado de aprender, mi SAM es sólo de 100.000. Supongamos que yo soy tan inteligente que podría diseñar un proceso de fabricación para construir esa cámara en literalmente cualquier costo que elija. Y supongamos también que mi meta de margen bruto es del 50%. Si construyo la cámara por $ 100 y lo vendo por $ 200, 100,000 de todos los fotógrafos profesionales van a comprar y mi ganancia será de $ 100 x 100.000 = $ 10.000.000. Como alternativa, digamos que también podía construir esa misma cámara por 1.000 dólares y lo venden por $ 2.000. Al precio más alto, sólo una cuarta parte de la SAM va a comprar para que mi ganancia será de $ 1.000 X 25.000 = 25.000.000 dólares. La opción es clara. La limitación es el tamaño de la SAM. Los $ 200 precio teórico habría colocado esta cámara al alcance presupuestario de 125 millones de personas (la mitad de la TAM), pero que no va a comprar debido a la curva de aprendizaje. En su lugar, van a comprar el 35mm apuntar y disparar con el flash pop-up. Debe definir claramente el mercado como la suma de sus partes. Estimar el tamaño de mercado total (en dólares, el número de clientes potenciales) (TAM = mercado total disponible). Ahora, debe determinar un subconjunto del mercado, SAM (disponible en el mercado servido), que su solución se dirige mejor que nadie más lo hace.

Por ejemplo, cuando se introdujeron por primera PC, el TAM fueron los negocios, no a los consumidores. Dentro del espacio de negocios, sólo las grandes empresas podían permitirse PCs porque costaban $ 5.000, y este fue el SAM. Suponer en ese momento que todos los negocios en los Estados Unidos era compradores potenciales habría sido un gran error.

El potencial de los actuales Estados de mercado total disponible Unidas (TAM) para la artritis reumatoide terapéutica es de aproximadamente 48,5 mil millones dólares. Sin embargo, sólo algunos 16,600,000,000 dólares (34,2% del TAM) se considera que es el mercado disponible útil (SAM).

martes, 13 de agosto de 2013

Marketing: PAM TAM SAM SOM

PAM TAM SAM SOM

Como parte de los esfuerzos de calcular el tamaño de mercado, hay que encontrar el TAM, SAM y SOM de un producto determinado. Mercado enfoque calibrado, se presenta como un artículo separado por completo. Un menor métrica conocido llamado PAM también existen, que significa mercado potencial disponible. Ahora vamos a discutir cada uno de ellos uno por uno, a continuación:

PAM (Potential Available Market - mercado potencial disponible) depende en gran medida de la opinión que tenga quien diseñe el marketing respecto al mundo.

TAM (mercado total direccionable) es unidades totales o $ disponible en todas las empresas de potenciales clientes para determinadas categorías de productos / servicios y aplicaciones. (¿Cuánto están todos los jugadores en el mercado generando en este mercado?)

Encontrar TAM con enfoque de arriba abajo (usando los datos de previsión de mercado):

SAM (Served Available Market - Mercado Disponible Servido) es de 100% de las unidades / $ disponible de las empresas clientes direccionables de porcentajes direccionables de aplicaciones que la compañía puede servir. (¿Cuánto se puede ganar con la realidad la venta de su producto a su segmento?)

Encontrando SAM con enfoque de arriba abajo (usando los datos de previsión de mercado):

SOM (Market Serviceable and Obtainible) es la participación en el mercado y un subconjunto del SAM al cual apuntar / alcanzable. (¿Cuánto va a ganar de manera realista con la estrategia actual?)

Encontrar SOM utilizando análisis desde abajo hacia arriba del modelo de fijación de precios aplicado por la empresa a empresa en base a cada cliente por y / o supuestos de ventas de aplicaciones:

Los principios básicos de la relación PAM / TAM / SAM / SOM:

El TAM es nunca mayor que el (TAM <PAM) PAM

El SAM nunca es mayor que el TAM y puede ser igual a la de TAM (SAM = a o <TAM)

El SOM nunca es mayor que el SAM y puede ser igual a la SAM (SOM = a o <SAM).

El TAM nunca es igual a la PAM (TAM <PAM).

GeekFry

Como parte de los esfuerzos de calcular el tamaño de mercado, hay que encontrar el TAM, SAM y SOM de un producto determinado. Mercado enfoque calibrado, se presenta como un artículo separado por completo. Un menor métrica conocido llamado PAM también existen, que significa mercado potencial disponible. Ahora vamos a discutir cada uno de ellos uno por uno, a continuación:

PAM (Potential Available Market - mercado potencial disponible) depende en gran medida de la opinión que tenga quien diseñe el marketing respecto al mundo.

TAM (mercado total direccionable) es unidades totales o $ disponible en todas las empresas de potenciales clientes para determinadas categorías de productos / servicios y aplicaciones. (¿Cuánto están todos los jugadores en el mercado generando en este mercado?)

Encontrar TAM con enfoque de arriba abajo (usando los datos de previsión de mercado):

SAM (Served Available Market - Mercado Disponible Servido) es de 100% de las unidades / $ disponible de las empresas clientes direccionables de porcentajes direccionables de aplicaciones que la compañía puede servir. (¿Cuánto se puede ganar con la realidad la venta de su producto a su segmento?)

Encontrando SAM con enfoque de arriba abajo (usando los datos de previsión de mercado):

SOM (Market Serviceable and Obtainible) es la participación en el mercado y un subconjunto del SAM al cual apuntar / alcanzable. (¿Cuánto va a ganar de manera realista con la estrategia actual?)

Encontrar SOM utilizando análisis desde abajo hacia arriba del modelo de fijación de precios aplicado por la empresa a empresa en base a cada cliente por y / o supuestos de ventas de aplicaciones:

Los principios básicos de la relación PAM / TAM / SAM / SOM:

El TAM es nunca mayor que el (TAM <PAM) PAM

El SAM nunca es mayor que el TAM y puede ser igual a la de TAM (SAM = a o <TAM)

El SOM nunca es mayor que el SAM y puede ser igual a la SAM (SOM = a o <SAM).

El TAM nunca es igual a la PAM (TAM <PAM).

GeekFry

sábado, 10 de agosto de 2013

Cómo determinar el tamaño de tu mercado (1/2)

Cómo determinar el tamaño de su mercado - Parte I

por Allen Weiss

Tal vez la pregunta más importante enfrentarse a cualquiera que esté pensando en crear una puesta en marcha o la comercialización de cualquier producto para el caso, es determinar el tamaño del mercado potencial.

No hay una respuesta fácil para esto porque, francamente, un "mercado" no es una cosa, sino una idea. No se puede ver un mercado, pero sólo tiene una idea de que existe. Por lo tanto, si usted no puede ver algo, pero que desea medir, ¿cómo se hace esto?

Bueno, en realidad hay varias maneras de abordar este problema, y vamos a considerar uno de estos métodos aquí y de otro tipo en el futuro tutoriales.

No hay una respuesta fácil para esto porque, francamente, un "mercado" no es una cosa, sino una idea. No se puede ver un mercado, pero sólo tiene una idea de que existe. Por lo tanto, si usted no puede ver algo, pero que desea medir, ¿cómo se hace esto?

Bueno, en realidad hay varias maneras de abordar este problema, y vamos a considerar uno de estos métodos aquí y de otro tipo en el futuro tutoriales.

¿Es el tamaño de su demanda primaria o secundaria?

Independientemente del enfoque, la primera cosa a considerar es si desea determinar el tamaño de la "demanda primaria" o "demanda secundaria".

La demanda principal es el tamaño del mercado para una categoría de productos - como "discos duros virtuales". la demanda secundaria es el tamaño del mercado de una marca en particular - como xdrive.com o idrive.com. Como se puede imaginar, la demanda secundaria está asociado de forma natural con la cuota de mercado. Puede leer más acerca de la demanda primaria y secundaria en nuestro tutorial sobre firstmovers.

Como la mayoría de las empresas hemos tratado con tendencia a estar interesado en la demanda de nuevas tecnologías o servicios, nuestra atención se centrará en la demanda principal - o el tamaño del mercado para una categoría de productos.

DESCOMPONGA Y RECONSTRUYA

La primera cosa a tener en cuenta sobre casi todos los métodos para estimar el tamaño del mercado es que se basan en la descomposición de la más grande "tamaño del mercado" problema en problemas más pequeños, y la construcción de los resultados de estos problemas más pequeños en el tamaño del mercado. La mejor manera de ver este enfoque se encuentra en el conocido método de estimar el tamaño del mercado de la siguiente manera:

Tamaño del mercado = número de compradores en el mercado x

cantidad comprada por un comprador medio en el mercado en el año x

el precio de una unidad de media

cantidad comprada por un comprador medio en el mercado en el año x

el precio de una unidad de media

Observe cómo el problema total se descompone en sus elementos constitutivos (es decir, el número de compradores, la cantidad por el comprador, etc.) y agregada hacia arriba (a través de la multiplicación) para obtener el resultado final.

Esta es una técnica común utilizada por muchas empresas, con las principales diferencias es cómo dividir el problema y cómo se construyen en una copia de seguridad.

Por ejemplo, un proveedor de servicios de Internet puede pensar en el número de compradores en el plano de una casa - desde una casa compra el servicio de Internet, no un individuo. Por el contrario, un proveedor de servicios de aplicaciones (ASP) que vende a las empresas probablemente centrará en los empleados de la empresa cliente que va a utilizar el servicio, no la propia corporación.

Esta es una técnica común utilizada por muchas empresas, con las principales diferencias es cómo dividir el problema y cómo se construyen en una copia de seguridad.

Por ejemplo, un proveedor de servicios de Internet puede pensar en el número de compradores en el plano de una casa - desde una casa compra el servicio de Internet, no un individuo. Por el contrario, un proveedor de servicios de aplicaciones (ASP) que vende a las empresas probablemente centrará en los empleados de la empresa cliente que va a utilizar el servicio, no la propia corporación.

Método de los cocientes encadenados

El arte de descomponer un problema y lo construye también está en el corazón del "método de cocientes encadenados". Similar a lo que acabamos de describir, pero más centrado en el tamaño del mercado en términos de número de clientes, en lugar de los dólares. Piense en este método como tratar de determinar el "número de compradores en el mercado" en la sencilla ecuación anterior.

El método de la razón cadena puede ser utilizado por cualquiera de las primera descomponer el problema en problemas más pequeños y luego construir, o estimar (en realidad casi adivinar) el tamaño del mercado total y luego hacer algunos ajustes. Nos centraremos aquí en este último enfoque de ajuste fino de una amplia estimación general del mercado por mirar el problema del gato infame.

El método de la razón cadena puede ser utilizado por cualquiera de las primera descomponer el problema en problemas más pequeños y luego construir, o estimar (en realidad casi adivinar) el tamaño del mercado total y luego hacer algunos ajustes. Nos centraremos aquí en este último enfoque de ajuste fino de una amplia estimación general del mercado por mirar el problema del gato infame.

El problema de los gatos

Veamos la cuestión firmas de consultoría como para preguntar a los empleados potenciales para determinar cómo piensan. La pregunta es: ¿Cuántos gatos hay en los EE.UU.?

He aquí cómo responder a esta pregunta. Nótese cómo vamos a acercamos a esta puesta a punto por una amplia estimación del mercado total.

En primer lugar, determinar la unidad de análisis. Se podría decir que la unidad de análisis es dueño de un gato, pero que se vería rápidamente que tiene más sentido pensar en el hogar como unidad de análisis.

A continuación, cuántas personas hay en la U.S? Digamos que 250 millones

A continuación, vamos a suponer que hay 5 personas por hogar - - Eso significa que hay 250 hogares / 5 = 50M.

A continuación, acerca de cómo muchos de los hogares tienen mascotas? Asumamos 1/5 - - eso significa que hay cerca de 10 millones de hogares con mascotas.

Cierto, pero ¿qué porcentaje de los animales domésticos son los gatos? Digamos que el 50% - - significa que hay alrededor de 5 millones de hogares con gatos.

Ahora, sintonía fina de dejar que esto. Vamos a suponer que de estos hogares han 5M aproximadamente 2,5 M y 2,5 M tiene 1 2 Gatos - - Eso significaría que hay cerca de 7,5 millones de gatos.

El tiro en algunos perros callejeros (supongamos .5m gatos callejeros), y tiene sobre los gatos 8M!

Se dará cuenta de que hemos utilizado una gran cantidad de supuestos aquí. Al igual que en todos los problemas de negocio, hay supuestos y estos no son diferentes. Algunos de los supuestos se puede verificar con los datos (como el número de personas por hogar). Algunas suposiciones que no pueden verificar, pero para estos le pueden hacer análisis de sensibilidad - - cambiar los números y ver cuánto de un cambio que tiene en el resultado final - para ver si el supuesto de que es realmente crítico o no.

He aquí cómo responder a esta pregunta. Nótese cómo vamos a acercamos a esta puesta a punto por una amplia estimación del mercado total.

En primer lugar, determinar la unidad de análisis. Se podría decir que la unidad de análisis es dueño de un gato, pero que se vería rápidamente que tiene más sentido pensar en el hogar como unidad de análisis.

A continuación, cuántas personas hay en la U.S? Digamos que 250 millones

A continuación, vamos a suponer que hay 5 personas por hogar - - Eso significa que hay 250 hogares / 5 = 50M.

A continuación, acerca de cómo muchos de los hogares tienen mascotas? Asumamos 1/5 - - eso significa que hay cerca de 10 millones de hogares con mascotas.

Cierto, pero ¿qué porcentaje de los animales domésticos son los gatos? Digamos que el 50% - - significa que hay alrededor de 5 millones de hogares con gatos.

Ahora, sintonía fina de dejar que esto. Vamos a suponer que de estos hogares han 5M aproximadamente 2,5 M y 2,5 M tiene 1 2 Gatos - - Eso significaría que hay cerca de 7,5 millones de gatos.

El tiro en algunos perros callejeros (supongamos .5m gatos callejeros), y tiene sobre los gatos 8M!

Se dará cuenta de que hemos utilizado una gran cantidad de supuestos aquí. Al igual que en todos los problemas de negocio, hay supuestos y estos no son diferentes. Algunos de los supuestos se puede verificar con los datos (como el número de personas por hogar). Algunas suposiciones que no pueden verificar, pero para estos le pueden hacer análisis de sensibilidad - - cambiar los números y ver cuánto de un cambio que tiene en el resultado final - para ver si el supuesto de que es realmente crítico o no.

Lo práctico del método de cocientes encadenados

Antes de pensar que esto es sólo un truco interesante considerar cómo se podría utilizar esto para determinar el tamaño de su propio mercado. Siga el proceso básico como acabamos de esbozar.

Comenzar con el universo de todos los posibles compradores. A continuación, utilice sistemáticamente porcentajes para ajustar con precisión el problema. Lo importante es hacer esto de una manera lógica, y es evidente que indicar supuestos a medida que avanza.

Recuerde, un capitalista de riesgo - o cualquier otra persona, para el caso - no conocer los porcentajes reales o números de los diversos elementos de su problema. Lo que van a saber, sin embargo, es que usted ha pensado en el problema correctamente y lógica se mantiene. A fin de centrarse en la lógica y hacer lo mejor que pueda en conseguir un número razonable.

Comenzar con el universo de todos los posibles compradores. A continuación, utilice sistemáticamente porcentajes para ajustar con precisión el problema. Lo importante es hacer esto de una manera lógica, y es evidente que indicar supuestos a medida que avanza.

Recuerde, un capitalista de riesgo - o cualquier otra persona, para el caso - no conocer los porcentajes reales o números de los diversos elementos de su problema. Lo que van a saber, sin embargo, es que usted ha pensado en el problema correctamente y lógica se mantiene. A fin de centrarse en la lógica y hacer lo mejor que pueda en conseguir un número razonable.

Comentario final

Cuando era Laboratorios Bell (ahora Lucent Technologies) Hace varios años, mi grupo se le preguntó una vez si pudiéramos averiguar el caudal en la desembocadura del río Mississippi en Nueva Orleans. Todo lo que teníamos era un pedazo de papel y nuestra mente para completar este ejercicio.

Tuvimos ayuda (por suerte) de alguien que realmente entiende este proceso de descomposición de un problema en elementos constituyentes. Dada la naturaleza del problema, empezamos por la estimación de la respuesta a varios problemas pequeños pero más manejables, y luego para la agregación.

Sorprendentemente, al hacer estimaciones sobre tales cosas como la lluvia al este de las Montañas Rocosas, empapando las tasas en el suelo de las Grandes Llanuras, y otras ideas esotéricas, hemos sido capaces de estar muy cerca de la velocidad de flujo real. ¿Nos hemos exactamente a la derecha? No. Pero hemos sido capaces de acercarse y, más importante, entender realmente lo que pasa en la respuesta final.

Esto es lo más que se puede esperar de cualquier método para estimar el tamaño del mercado. Pero cuando se piensa en ello, eso es realmente mucho!

Tuvimos ayuda (por suerte) de alguien que realmente entiende este proceso de descomposición de un problema en elementos constituyentes. Dada la naturaleza del problema, empezamos por la estimación de la respuesta a varios problemas pequeños pero más manejables, y luego para la agregación.

Sorprendentemente, al hacer estimaciones sobre tales cosas como la lluvia al este de las Montañas Rocosas, empapando las tasas en el suelo de las Grandes Llanuras, y otras ideas esotéricas, hemos sido capaces de estar muy cerca de la velocidad de flujo real. ¿Nos hemos exactamente a la derecha? No. Pero hemos sido capaces de acercarse y, más importante, entender realmente lo que pasa en la respuesta final.

Esto es lo más que se puede esperar de cualquier método para estimar el tamaño del mercado. Pero cuando se piensa en ello, eso es realmente mucho!

Marketing Profs

miércoles, 7 de agosto de 2013

4 modos baratos de medir la demanda de mercado

4 Low-Cost Ways to Measure Market Demand

KEVIN COLLERAN: There is that magical “a ha” moment when you have an idea for a new product or service so brilliant that it is truly your mission to turn the idea into a reality (and yes, hopefully make a fortune).Yet an “a ha” moment doesn’t quantify a market. So how do you show the world—and more specifically, investors—the market’s demand?

At this stage of the business planning process, the majority of entrepreneurs will seek to determine the overall market size and specific market demand for their business idea. Unfortunately, traditional market research methods are both expensive and time consuming—luxuries few entrepreneurs have.

However, social media and other technologies provide free resources for entrepreneurs to roughly gauge market size and consumer interest quickly and efficiently. In an effort to illustrate this, I posted this week’s Accelerator question on Facebook … and within hours had dozens of responses from entrepreneurial friends who have faced the barrier of measuring market size and customer demand for their own business ventures.

Suggestions:

1. Fake it … An online façade of a company can be created overnight (long before the product or service is ever developed), allowing immediate feedback from the target consumer. You can quickly utilize ads on Google and Facebook and word-of-mouth to start recruiting potential consumers to give product feedback, place pre-orders, sign up for a mailing list, or be placed on a wait list to be notified when the product is launched. Services like Kickstarter involve your end-consumers in the development process and help grow an active customer base earlier than ever before. The investment community will give money to a company that has shown proven market demand by collecting pre-orders or signups from real consumers.

2. Leverage your online and offline networks … Between Twitter, Facebook and real life, you have a significant sampling of friends, family, acquaintances and followers who could all be potential customers willing to offer feedback. As one friend recommended, though, you may not want to tell certain ones the idea is yours, so that you don’t get polite, sugar-coated feedback from those who ultimately mean well.

3. Search the Web … Seems obvious, but many potential entrepreneurs don’t search for market data or surveys that may already exist on your desired topic/industry. A few quick searches could either justify (or kill) the market opportunity for your idea. Through searches you may also find other businesses in the same industry that could provide a strong indication of the market opportunity.

4. Listen … When you have that “a ha” idea, sometimes it’s hard to think beyond it. Yet many of the most successful companies in the world originally started with a very different product or focus. Remain flexible and open-minded enough to allow others (especially potential customers) to influence your product development even if it means radical change.

The Wall Street Journalmartes, 30 de julio de 2013

Cuatro preguntas para saber el tamaño de mercado de su emprendimiento

Startups: Size Up Your Market with These Four Questions

Posted by Dennis Cocco

Sizing the market is a necessary task for business planning and budgeting for all startups. Those seeking investment from third parties want to be particularly diligent in this task, as VCs and angel investors need to know they are investing in a business with potentially large market size. To determine the market size for your startup, ask yourself the following four questions:

1. What problem are you solving?

Have an understanding of what problem you are solving for customers and the value that your product or service is providing them. The problem you solve for your customers should be real in that it should address a valid point. Sometimes, entrepreneurs are fixated with problems they believe are real, but customers don't see things the same way.

2. Who is your target customer?

Create a profile of your target customer by analyzing the behaviors of this customer. The process of determining the target customer for an innovative product is different from the process used in an established marketplace, which is based on pre-existing product categories. An innovative startup's product or service is potentially disruptive to the marketplace, which requires a more qualitative approach to determine the target customer. The purpose of this process is to ensure that your startup's technology capabilities are directed toward the most valuable customers for future growth.

3. What other vendors or products exist in your space?

Your answer should never be: "There are none." There are and you need to determine how your product is different. Ask yourself if it meets the needs of the people currently purchasing competing products in a way that will sway or tempt the purchase of your product instead? Determine what exactly you have to offer the consumers.

4. What is the estimate number of target customers?

Estimate the practical reach your product/service will have. While there may be 100,000 people in your target audience spread across 50 cities, you may want to take the top 10 cities and see how many people you have within your target audience. This of course gives you the total market potential if 100% of potential customers were to buy from you.

domingo, 21 de julio de 2013

Mercado objetivo: La estimación

Mercado potencial: El estimado

MPD

La creación de una estimación realista de su mercado objetivo puede parecer desalentador. Sin embargo, las matemáticas detrás de estos cálculos es por lo general relativamente simple - la aritmética básica.

Su intuición le puede decir que cualquier estimación simple no será apreciado por los VC. Sin embargo, este no es el caso. VC quiere ver que utilizó una metodología de fácil comprensión y lógica para generar la estimación de que usted les está dando. Cuanto más fácil es comprender (sin dejar de ser relevante) lo más rápido que pueden sentirse cómodo con ella y centrarse en otras preguntas que puedan tener.

A un alto nivel, hay dos métodos utilizados para hacer una estimación: de arriba hacia abajo y de abajo hacia arriba. En general, el método de arriba hacia abajo utiliza una figura de tamaño amplio mercado (a menudo proporcionado por un analista, participante de la industria o de otro tipo) y disminuye las que hasta el segmento de mercado objetivo. Por ejemplo, una compañía de tarjeta electrónica concentrada en los alumnos, podría comenzar con los ingresos totales generados en el mercado de las tarjetas, se multiplica por el porcentaje de los ingresos generados a partir de tarjetas electrónicas y luego por el porcentaje de los ingresos generados por la tarjeta electrónica de niños.

Para ello cada uno de estos pasos puede haber un poco de detrás del análisis de escenas - averiguar el porcentaje de los ingresos generados por la tarjeta electrónica de los niños puede llevar algún trabajo adicional de estimación de la pierna. Hacer suposiciones que deben ser realizados y se disponen de datos que el análisis disponibles sobre un portaobjetos de copia de seguridad cuando se presente. Mientras que usted debe estar preparado para explicar su enfoque en concreto, en primer lugar presentan simplemente los conductores de más alto nivel y de la estimación resultante. Si VC quieren más detalles acerca de su metodología van a pedir por ella.

El método de abajo hacia arriba se acumula el mercado total mediante el uso de las principales variables del modelo de ingresos. Por ejemplo, los tiempos de precios esperados en el número total de clientes potenciales rendirá un mercado potencial de abajo hacia arriba. Usando el ejemplo de tarjeta electrónica, multiplicar el total de páginas vistas posibles del mercado de los niños por el promedio de ingresos generados por las visitas de página. Si tiene varias corrientes revenuve, es probable que necesite para calcular la estimación de abajo hacia arriba para cada uno de ellos de forma independiente y sumarlos.

El método de abajo hacia arriba se considera generalmente más robusto. Hay una buena razón para esto - la figura amplia del tamaño de mercado que se utiliza como punto de partida en el análisis de arriba hacia abajo a menudo incluye una serie de diferentes segmentos del mercado. Es fácil olvidarse de tomar algunos de estos fuera de la estimación. Por el contrario, un método de abajo hacia arriba la estimación es menos probable que incluya los ingresos no direccionable.

Además de ser más fiable, el análisis de abajo hacia arriba se puede utilizar como punto de partida para las proyecciones financieras y la planificación operativa. Con este modelo de ingresos anuales lugar por lo general se puede crear mediante la variación de un factor clave, tales como el número de clientes. Con una proyección de los conductores clave del modelo en su lugar va a ser capaz de empezar a hacer planes operativos. Por ejemplo, con el número de nuevos clientes ya se proyecta puede realizar una copia en el número de ventas de la gente tendrá que adquirirlos, lo que le permite determinar los costos, la rentabilidad y de utilizar efectivo.

Con cualquiera de los enfoques que a menudo se encuentra que uno o dos supuestos para la estimación son los números menos fiables - no se puede confiar en las fuentes. Si no se siente cómodo con la suposición de hacer mínima y una versión alta de la estimación. Para la versión baja, utilice el valor más bajo razonable para la variable poco fiable; para el alta, utilizar la más alta. Destacando malestar con una suposición y ofreciendo un rango para el tamaño del mercado potencial puede demostrar que su rigurosidad a un inversor.

Realmente impresionar a los VC (capitalistas de riesgo) con el rigor de que el análisis, se debe considerar la estimación del tamaño del mercado en más de una forma (si es posible). Es posible hacer dos estimaciones de abajo hacia arriba o diferentes uno de abajo hacia arriba y de arriba hacia abajo de una sola. Si usted puede demostrar que se puede llegar a un número grande sin importar el enfoque, a mitigar algunas de las percepciones de que su metodología podría estar equivocado. Asegúrese de que los dos enfoques obtener un número algo similar. Si no lo hacen esta táctica puede ser contraproducente y crear preguntas acerca de la validez de su enfoque.

La estimación del tamaño del mercado es generalmente algo que se pueda hacer en un período muy corto de tiempo - que debería ser un análisis relativamente fácil. Si usted se encuentra la creación de una metodología muy complicado, pararse - recuerde que usted podría tener que explicar esto en su terreno de juego para el capital riesgo.

Su intuición le puede decir que cualquier estimación simple no será apreciado por los VC. Sin embargo, este no es el caso. VC quiere ver que utilizó una metodología de fácil comprensión y lógica para generar la estimación de que usted les está dando. Cuanto más fácil es comprender (sin dejar de ser relevante) lo más rápido que pueden sentirse cómodo con ella y centrarse en otras preguntas que puedan tener.

A un alto nivel, hay dos métodos utilizados para hacer una estimación: de arriba hacia abajo y de abajo hacia arriba. En general, el método de arriba hacia abajo utiliza una figura de tamaño amplio mercado (a menudo proporcionado por un analista, participante de la industria o de otro tipo) y disminuye las que hasta el segmento de mercado objetivo. Por ejemplo, una compañía de tarjeta electrónica concentrada en los alumnos, podría comenzar con los ingresos totales generados en el mercado de las tarjetas, se multiplica por el porcentaje de los ingresos generados a partir de tarjetas electrónicas y luego por el porcentaje de los ingresos generados por la tarjeta electrónica de niños.

Para ello cada uno de estos pasos puede haber un poco de detrás del análisis de escenas - averiguar el porcentaje de los ingresos generados por la tarjeta electrónica de los niños puede llevar algún trabajo adicional de estimación de la pierna. Hacer suposiciones que deben ser realizados y se disponen de datos que el análisis disponibles sobre un portaobjetos de copia de seguridad cuando se presente. Mientras que usted debe estar preparado para explicar su enfoque en concreto, en primer lugar presentan simplemente los conductores de más alto nivel y de la estimación resultante. Si VC quieren más detalles acerca de su metodología van a pedir por ella.

El método de abajo hacia arriba se acumula el mercado total mediante el uso de las principales variables del modelo de ingresos. Por ejemplo, los tiempos de precios esperados en el número total de clientes potenciales rendirá un mercado potencial de abajo hacia arriba. Usando el ejemplo de tarjeta electrónica, multiplicar el total de páginas vistas posibles del mercado de los niños por el promedio de ingresos generados por las visitas de página. Si tiene varias corrientes revenuve, es probable que necesite para calcular la estimación de abajo hacia arriba para cada uno de ellos de forma independiente y sumarlos.

El método de abajo hacia arriba se considera generalmente más robusto. Hay una buena razón para esto - la figura amplia del tamaño de mercado que se utiliza como punto de partida en el análisis de arriba hacia abajo a menudo incluye una serie de diferentes segmentos del mercado. Es fácil olvidarse de tomar algunos de estos fuera de la estimación. Por el contrario, un método de abajo hacia arriba la estimación es menos probable que incluya los ingresos no direccionable.

Además de ser más fiable, el análisis de abajo hacia arriba se puede utilizar como punto de partida para las proyecciones financieras y la planificación operativa. Con este modelo de ingresos anuales lugar por lo general se puede crear mediante la variación de un factor clave, tales como el número de clientes. Con una proyección de los conductores clave del modelo en su lugar va a ser capaz de empezar a hacer planes operativos. Por ejemplo, con el número de nuevos clientes ya se proyecta puede realizar una copia en el número de ventas de la gente tendrá que adquirirlos, lo que le permite determinar los costos, la rentabilidad y de utilizar efectivo.

Con cualquiera de los enfoques que a menudo se encuentra que uno o dos supuestos para la estimación son los números menos fiables - no se puede confiar en las fuentes. Si no se siente cómodo con la suposición de hacer mínima y una versión alta de la estimación. Para la versión baja, utilice el valor más bajo razonable para la variable poco fiable; para el alta, utilizar la más alta. Destacando malestar con una suposición y ofreciendo un rango para el tamaño del mercado potencial puede demostrar que su rigurosidad a un inversor.

Realmente impresionar a los VC (capitalistas de riesgo) con el rigor de que el análisis, se debe considerar la estimación del tamaño del mercado en más de una forma (si es posible). Es posible hacer dos estimaciones de abajo hacia arriba o diferentes uno de abajo hacia arriba y de arriba hacia abajo de una sola. Si usted puede demostrar que se puede llegar a un número grande sin importar el enfoque, a mitigar algunas de las percepciones de que su metodología podría estar equivocado. Asegúrese de que los dos enfoques obtener un número algo similar. Si no lo hacen esta táctica puede ser contraproducente y crear preguntas acerca de la validez de su enfoque.

La estimación del tamaño del mercado es generalmente algo que se pueda hacer en un período muy corto de tiempo - que debería ser un análisis relativamente fácil. Si usted se encuentra la creación de una metodología muy complicado, pararse - recuerde que usted podría tener que explicar esto en su terreno de juego para el capital riesgo.

viernes, 5 de julio de 2013

Tamaño de mercado

Market Size

Market size is a measurement of the total volume of a given market. When determining market size, it is very important to define the measurement as precisely as possible.

A statement like, "The market for recorders is over $100 million per year," leaves a lot to be desired. What is wrong with that statement? Just like engineering, when monitoring or measuring a dynamic variable, the measurement must be well defined and all external variables considered. For example, if you were testing a jet engine for its vibrational characteristics, you would not just document the vibration level of the engine during operation. In a test of this nature you might also like to note the status of other parameters such as:

A statement like, "The market for recorders is over $100 million per year," leaves a lot to be desired. What is wrong with that statement? Just like engineering, when monitoring or measuring a dynamic variable, the measurement must be well defined and all external variables considered. For example, if you were testing a jet engine for its vibrational characteristics, you would not just document the vibration level of the engine during operation. In a test of this nature you might also like to note the status of other parameters such as:

- Engine speed

- Fuel mixture

- Wind speed

- Wind temperature

- Time

- Oil temperature

- Weather conditions

- Altitude

It is obvious that fluctuations in these measurement variables could influence the engine's vibrational dynamics. For the same reason, when a market manager confidently states that the market for recording equipment is $100 million, we should request documentation on how this measurement was taken and determine the status of all other relevant parameters to gauge their impact on the forecast. For example:

What is the time period?

What is the time period?

- One year (usually assumed)

- Six months

- One month

What was the date?

- 1986?

- 1989?

- 1991?

What geographic regions does the market cover?

- U.S.

- World

- Europe/Japan

- Nepal

What is the size based on?

- Production

- Consumption

How was the market estimate generated?

- Secondary data sources

- Competitor interviews

- End-user surveys

- Experience

What is the unit of measurement?

- Currency

- Units

- Volume

What groups are included in your product definition?

- Video recorders

- X/Y chart recorders

- Floppy disks

- Hard disks

- Film recorders

- Tape recorders

- Cassette tape recorders

Methods of Measurement

We cannot exaggerate the importance of making accurate measurements of market size. Virtually all companies make a rough estimate of that parameter and let it go at that. Some of the larger companies in broader product segments have a dedicated market engineering staff that accurately tracks the size of various market segments within market segments of the particular industry. Consider them lucky. However, less-significant product segments that the research community tends to ignore must rely on experienced "old boy" guesswork or (worse yet) on government statistics.

There are many methods by which you can calculate market size. These methods can be categorized into two subgroups - the wrong methods and the right methods.

How Not to Determine Market Size

We cannot exaggerate the importance of making accurate measurements of market size. Virtually all companies make a rough estimate of that parameter and let it go at that. Some of the larger companies in broader product segments have a dedicated market engineering staff that accurately tracks the size of various market segments within market segments of the particular industry. Consider them lucky. However, less-significant product segments that the research community tends to ignore must rely on experienced "old boy" guesswork or (worse yet) on government statistics.

There are many methods by which you can calculate market size. These methods can be categorized into two subgroups - the wrong methods and the right methods.

How Not to Determine Market Size

- Based on customer demands extrapolated from a small sample size

- Based on potential

- Based on current rates of production or production capacity

- Based on government statistics

- Based on a competitor's guess or your boss's guess

Each of these five methodologies will most likely give you an incorrect measurement. Market size measurements based on customer demand and market potential tend to be on the high side because both methods extrapolate for all customers from a small sample what an ideal customer should buy.

Production is also a poor indication of customer demand because production and actual sales are rarely perfectly coordinated. Government statistics are calculated with very poor methodology and little regard for accuracy; be careful if you base anything on those numbers.

Typically, market size estimates are based on rumor and expert opinion. For example, we were talking to the chief executive officer (CEO) of a large manufacturer of industrial equipment. He asked us to tell him the market size for his product line. We told him we did not know, but he insisted that he had read an article of ours that discussed the numbers. We finally gave him an estimate, which he later used in an interview with the Wall Street Journal. For the next two years, that was the market size the entire industry used as a benchmark.

How to Measure Market Size

There are three ways to measure market size, two of which are based on competition and one of which is based on customers.

Production is also a poor indication of customer demand because production and actual sales are rarely perfectly coordinated. Government statistics are calculated with very poor methodology and little regard for accuracy; be careful if you base anything on those numbers.

Typically, market size estimates are based on rumor and expert opinion. For example, we were talking to the chief executive officer (CEO) of a large manufacturer of industrial equipment. He asked us to tell him the market size for his product line. We told him we did not know, but he insisted that he had read an article of ours that discussed the numbers. We finally gave him an estimate, which he later used in an interview with the Wall Street Journal. For the next two years, that was the market size the entire industry used as a benchmark.

How to Measure Market Size

There are three ways to measure market size, two of which are based on competition and one of which is based on customers.

- Competitive sales (bottom-up approach)

- Competitive sales (top-down approach)

- End-user purchases

Of the top-down and bottom-up methods, the bottom-up approach is far more time-consuming but is more accurate. In essence, it uses a series of interviews with all suppliers to determine quantities sold by each company in the period. These are added together to give the total market size.

The top-down approach, which is used most often by research firms, is based on a series of competitive interviews where each competitor is asked for an estimate of the market size. These estimates are sometimes weighted and then averaged for the market size calculation.

The last way of calculating market size is based on end-user purchases during the period. If there are few end-users, this is an accurate measurement. However, as the end-user base increases, the cost rises and the accuracy of the measurement falls. A smaller sample will have to be taken and extrapolated to approximate the entire user population.

What Does Market Size Really Tell You?

Market size is one of the fundamental measurements that must be taken on the market. It is the standard measurement ruler against which all of a company's activities should be measured.

For example, expenses for an R&D project should be related to market size. The same is true for sales force and marketing expenses. On one hand, you do not want to over-invest based on market size. On the other hand, you do not want to under-invest in large, fast-moving markets.

Case Study: Measurement Instrumentation

This client was a 25-year-old manufacturing company founded by three engineers who were then fresh out of engineering school. Over the years, the firm evolved into a three-division company, as shown in Figure 1:

Figure 1 - Market Size: Case Study Company Structure

The top-down approach, which is used most often by research firms, is based on a series of competitive interviews where each competitor is asked for an estimate of the market size. These estimates are sometimes weighted and then averaged for the market size calculation.

The last way of calculating market size is based on end-user purchases during the period. If there are few end-users, this is an accurate measurement. However, as the end-user base increases, the cost rises and the accuracy of the measurement falls. A smaller sample will have to be taken and extrapolated to approximate the entire user population.

What Does Market Size Really Tell You?

Market size is one of the fundamental measurements that must be taken on the market. It is the standard measurement ruler against which all of a company's activities should be measured.

For example, expenses for an R&D project should be related to market size. The same is true for sales force and marketing expenses. On one hand, you do not want to over-invest based on market size. On the other hand, you do not want to under-invest in large, fast-moving markets.

Case Study: Measurement Instrumentation

This client was a 25-year-old manufacturing company founded by three engineers who were then fresh out of engineering school. Over the years, the firm evolved into a three-division company, as shown in Figure 1:

Figure 1 - Market Size: Case Study Company Structure

| Division | Sales (%) | Salespeople (#) | R&D Expense ($ Million) |

| Pressure Sensors | 34 | 24 | 12 |

| Humidity Inst. | 36 | 25 | 15 |

| Navigational Inst. | 30 | 20 | 14 |

Note: All figures are rounded. Source: Frost & Sullivan

The owners came to us frustrated with the low growth of their company. New products were not selling fast enough, and the only way they could see to encourage growth of the company was through acquisition. This represented a problem, however, as one of the three partners was 100 percent opposed to acquisition, another wanted the firm to "stick to its knitting," and the third wanted to start development projects into newer and exciting markets such as office automation and telecommunications.

The fundamental problem they had was that none of them really knew where their relative strengths and weaknesses lay. They had no marketing department per se, although they did have sales managers and a literature development group. Each division had its own sales support structure, and was of roughly equal size based on contribution to total sales.

We started on a quick market engineering overview of the company to determine where it was positioned in the market. As each division was in a radically different product area, we had to develop three distinct overviews.

The first and perhaps the most important parameter that we determined was the firm's size in each of the markets in which its divisions competed. Of course, knowing the market size and volume of sales of each of the divisions, we could immediately calculate market share, as shown in Figure 2:

Figure 2 - Market Size: Market Share Calculations

The fundamental problem they had was that none of them really knew where their relative strengths and weaknesses lay. They had no marketing department per se, although they did have sales managers and a literature development group. Each division had its own sales support structure, and was of roughly equal size based on contribution to total sales.

We started on a quick market engineering overview of the company to determine where it was positioned in the market. As each division was in a radically different product area, we had to develop three distinct overviews.

The first and perhaps the most important parameter that we determined was the firm's size in each of the markets in which its divisions competed. Of course, knowing the market size and volume of sales of each of the divisions, we could immediately calculate market share, as shown in Figure 2:

Figure 2 - Market Size: Market Share Calculations

| Division | Sales ($ Million) | Market Size ($ Million) | Market Share (%) |

| Pressure Sensors | 40 | 600 | 6.6 |

| Humidity Inst. | 43 | 50 | 86.0 |

| Navigational Inst. | 36 | 110 | 32.7 |

Note: All figures are rounded. Source: Frost & Sullivan

This certainly was an eye-opener. It immediately showed us that the firm was looking for greener pastures while completely overlooking the green grass in its own backyard. It was quite obvious that the growth we were looking for would most likely be found in the pressure sensor market.

As we previously indicated, each of the company's three divisions was run by one of three partners. Unfortunately, the non-aggressive partner was responsible for the pressure sensor market.

A few simple calculations illustrated the immense potential that lay in the pressure sensor market, as shown in Chart 1 and Chart 2.

As we previously indicated, each of the company's three divisions was run by one of three partners. Unfortunately, the non-aggressive partner was responsible for the pressure sensor market.

A few simple calculations illustrated the immense potential that lay in the pressure sensor market, as shown in Chart 1 and Chart 2.

This analysis brought us to the conclusion that if the company had as many salespeople per market size in the pressure sensor market as it did in the humidity market, there would be 12 times as many salespeople to address that market. Moreover, R&D spending would be increased by $200 million as well, if it were in proportion to the humidity market.

The Response

The Response

- The company stopped its investigations into acquisitions and product development outside its areas of expertise.

- The company formed a management committee to oversee all product lines rather than segmenting the firm into three discrete divisions. The division strategy made no sense based on market size.

- The company began increasing the number of salespeople in the pressure sensor market. The company decided to increase the sales force by 10 percent per year for three years and to observe the level of sales per salesperson to determine if they remained stable.

- The firm allocated additional funds for product development to grow the pressure sensor market in line with the two other segments the company addressed.

The Result

- The company grew by an average of 11 percent per year over the next three years, approximately 6 percent higher than over the previous three-year period.

- Sales from the pressure instrument division now account for 51 percent of company sales, and this figure is projected to increase to 75 percent over the next seven years.

- Management harmony has increased considerably as management now chooses to base its decisions on market figures instead of personalities.

miércoles, 3 de julio de 2013

Cómo estimar tamaño de mercado

How to estimate market size

As an entrepreneur, your time is a very valuable asset. It takes as much time and effort to build a business whether you’re attacking a small market or a big one. But the rewards for success in a big market are much greater, so it makes sense to attack big markets.

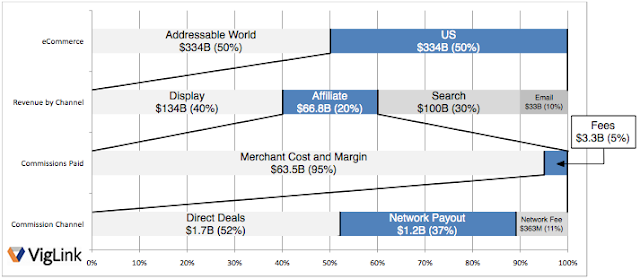

For the same reason,VCs are often very focused on market size. But there is is a lot of confusion about how to estimate market size. While you might play in a big industry, it is the Total Addressable Market size (TAM) that is really important.

TAM is really a pretty simple concept – it is what your revenue would be if you had 100% market share in your business. This is often radically different from what an analyst report estimates as market size as their view of the “market” can be quite different from what your product can address. Here is an excellent analysis from VigLink of their TAM: